A股再融资结构悄然生变年内可转债发行规模超770亿元比肩定增

A股再融资市场结构不断优化,可转债正逐渐成为上市公司再融资的重要选项数据显示,今年以来可转债发行规模已与定增比肩,且远超配股

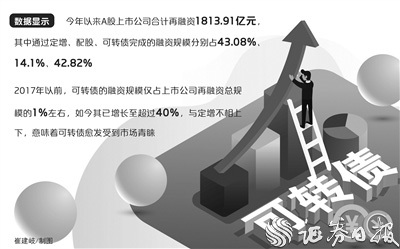

Wind资讯数据显示,按发行日统计,今年以来已有52家上市公司实施定增,合计募资781.44亿元,3家上市公司实施配股,合计募资255.75亿元,29家上市公司发行可转债,发行规模合计776.72亿元即在上市公司1813.91亿元再融资中,通过定增,配股,可转债完成的融资规模,分别占43.08%,14.1%,42.82%

最近几年来,可转债的发行规模在再融资总规模中的占比不断提升,今年以来更是超过了40%,与定增不相上下而在2017年以前,可转债的融资规模仅占再融资总规模的1%左右,2017年2月份,证监会对再融资政策进行调整,鼓励上市公司通过可转债等其他产品进行再融资,可转债由此逐渐获得青睐

在此基础上,可转债也受到了投资者欢迎最近几天,中国银河可转债最终确定网上向社会公众投资者发行72.28亿元,中签率为0.0638%中国银河可转债的中签率是今年以来最高的,而重庆银行可转债的中签率仅为0.0301%,此外,多只可转债中签率甚至不足0.001%

东兴证券非银金融行业首席分析师刘嘉玮在接受《证券日报》记者采访时表示:可转债给了投资者一种额外选择权,如果权益市场表现不佳,投资者可以放弃转股而获取票息,反之则选择转股获取资本利得。

当前,金融业是可转债发行的主力军在今年A股再融资规模前十的项目中,有6单为可转债项目,其中3单来自于金融业,包括重庆银行,成都银行,中国银河

可转债除选择权优势外,在会计计量上也是一种较直接投资权益资产更优的选择,可以有效降低投资收益的波动性刘嘉玮告诉记者

去年,可转债市场总体表现优异,公募基金对可转债的增持幅度也有较大提升Wind资讯数据显示,去年四季度,公募基金持有可转债的规模为2605.1亿元,增持金额为418.2亿元,增持幅度为19.12%不过,步入2022年,可转债市场持续震荡,截至3月25日,今年以来中证转债指数跌幅为8.93%2019年至2021年期间,中证转债指数维持了三年的上涨,年涨幅分别达25.15%,5.26%,18.48%

从投资者角度来看,虽然通常来说可转债‘下有保底,上不封顶’,但投资者还需理性看待刘嘉玮向记者表示,当前进行可转债投资还需注意风险,部分可转债估值过高,溢价严重,建议精选标的同时,在申购可转债时,投资者也需要了解与新股一样,可转债申购可能存在上市后跌破发行价的风险

截至3月25日,全市场仅有1只低于100元的可转债390只可转债的平均转股溢价率为40.35%蓝盾转债转股溢价率最高,为322.4%,横河转债紧随其后,为319.6%

光大证券固收首席分析师张旭认为,投资者将强化对于稳增长的信心,市场风格将重回稳增长和高增长赛道未来可以关注三方面机会,一是稳增长相关链条的投资机会,如地产,建材等相关行业转债,二是主流赛道的成长股性价比愈加凸显,可以开始布局光伏中下游,汽车电子和风电相关的转债,三是关注业绩超预期的相关转债的投资机会

而除了明星基金经理掌舵的权益类基金外,值得注意的是,今年还诞生了5只百亿级别的“固收+”产品,相比往年同期有所增加。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

编辑:夏冰

推荐内容

最新文章