北路智控上市超募8.2亿首日破发近3年净现比最高0.44

今日,南京北路智能控制科技股份有限公司在深交所创业板上市,股票开盘即破发北陆智控的发行价格为71.17元/股今日开盘71.00元,收盘67.23元,跌幅5.54%,振幅8.85%换手率44.24%,成交额5.93亿元,总市值58.95亿元

北陆智控是一家专业从事智能矿山相关信息系统研发,生产和销售的高新技术企业。

北陆智控的共同控股股东和实际控制人为俞胜利,,王本次发行前,俞胜利,和王直接持有公司股份3,942.89万股,占总股本的59.96%,另外,鲁泰管控公司327.52万股,占总股本的4.98%,鲁泰管控公司4270.41万股,占总股本的64.94%三人已签署一致行动协议,为公司的共同控股股东和实际控制人本次发行后,于胜利,,王直接持有公司44.97%的股份,仍为公司的共同控股股东和实际控制人

创业板上市委员会2021年第74次审议会议于2021年12月29日召开北陆智控IPO符合发行,上市和信息披露要求

1.报告期内,发行人对郑煤机的销售收入增长较快,占比较高,销售毛利率较高郑煤机于2020年9月完成对发行人的增资扩股,成为关联方请说明:郑煤机增资扩股对发行人业务独立性的影响,郑煤机销售收入大幅增长的原因及合理性,销售定价的公允性,高毛利率的可持续性请保荐人给出明确意见

2.请发行人说明:采用销售服务商模式的原因及合理性,是否符合行业惯例,销售服务费支付的标准和依据,核算是否真实,准确,完整,销售服务商模式下是否存在商业贿赂或其他利益安排请保荐人给出明确意见

北陆智控在深圳证券交易所创业板共发行股份21,920,290股本次发行均为新股,无老股转让发行价格为71.17元/股保荐人为华泰联合证券股份有限公司,保荐代表人为陈晓凤,钟超募集资金总额为156,006.7万元,扣除发行费用12,925.92万元后,实际募集资金净额为143,080.79万元

北路智控募集资金净额比原计划多82,244.07万元。

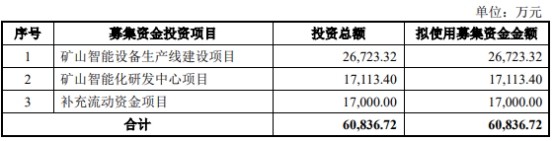

根据北陆智控2022年7月27日披露的招股说明书,公司拟募集资金60,836.72万元,拟用于矿山智能装备生产线建设项目,矿山智能R&D中心项目及补充流动资金项目。

2019年至2021年,北陆智控营业收入分别为29592.07万元,43571.68万元和57816.97万元,净利润分别为6171.03万元,10669.09万元和14741.58万元,归属于母公司股东的净利润扣除非经常性损益后归属于母公司股东的净利润分别为6127.99万元,10267.10万元和13954.65万元,经营活动产生的现金流量净额分别为2723.88万元,3421.77万元和6210.87万元

2019年至2021年,北路的净现金比率分别为0.44,0.32和0.42。

2019年至2021年,北陆智控主营业务收入分别为29439.72万元,43496.32万元和57774.26万元,销售商品和提供劳务收到的现金分别为23231.50万元,26050.65万元和37064.55万元。

2019年至2021年,北陆智能控制的现金流量比分别为0.79,0.60和0.64。

2019年和2020年,北陆智控分别支付现金分红2000万元和3000万元。

2022年1—3月,北陆智控实现营业收入13763.75万元,同比增长27.92%,归属于母公司股东的净利润3279.57万元,同比增长36.69%,扣除非经常性损益后归属于母公司所有者的净利润3197.98万元,同比增长38.31%公司2022年1—3月财务资料未经审计,已交会计师审核

根据公司初步测算,北陆智控预计2022年上半年实现营业收入3.3亿元至3.5亿元,同比增长38.24%至46.62%,预计实现净利润8080万元至8750万元,同比增长43.09%至54.95%,预计实现归属于母公司股东的净利润8080万元至8750万元,同比增长43.09%至54.95%,预计归属于母公司股东的扣除非经常性损益的净利润为7820万元至8490万元,同比增长46.79%至59.37%公司所属行业发展良好,公司本身手中合同充足,有效保障了公司经营业绩的持续快速发展上述2022年半年度财务数据为公司初步估计,未经会计师审计或审阅,不构成盈利预测

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

编辑:李陈默

推荐内容

最新文章