1-2月扣非净利暴增10倍,赣锋锂业有“锂”走遍天下?

公布2021年业绩快报及2022年首两月的盈喜,营收净利双双大增的表现再度亮瞎众人眼。

据财报数据显示,2021年,该公司实现营收为111.62亿元,同比增长102.07%,净利润为51.75亿元,同比增长405.03%,扣非后归母净利润为28.11亿元,同比增长598.91%此外,实现基本每股收益为3.66元,同比增长 363.29%

从财报披露的内容来看,赣锋锂业业绩大幅增长主要有三大原因:一是伴随着新能源汽车及储能行业的快速发展,下游客户对锂产品的需求强劲增长,2021年公司锂产品产销量增加,产品销售均价较 2020 年明显上涨,二是公司锂电池板块新建项目陆续投产,产能逐步释放, 三则是该公司持有的 Pilbara 等金融资产公允价值变动收益有所增加。

需要指出的是,在产品价格进一步上涨,销量同比有所提高这一因素的刺激下,赣锋锂业2022年1—2月这两个月的经营业绩继续呈暴增之势。

据相关经营数据显示,2022年1—2月,该公司实现营业收入36亿元左右,同比增长约260%,实现净利润14亿元左右,同比增长300%扣非后归母净利润约18亿元,同比增长1000%左右

根据上述经营数据,国金证券测算出赣锋锂业1—2月锂盐单吨净利预计达到10万元以上。

具体而言,22年1—2月该公司扣非归母净利润约18亿元,非经常损益主要来自持有的Pilbara股票产生的公允价值变动,剔除掉其他业务利润影响,预计1—2月锂盐销量约1.3万吨,测算1—2月锂盐产品单吨净利在10万元以上。

划重点的是,赣锋锂业之所以能够录得如此高的单吨净利,与不断上涨的锂价不无关系——1—2月碳酸锂均价38万元/吨,较21年Q4均价上涨约80%,1—2月氢氧化锂均价33万元/吨,较21年Q4均价上涨约74%可以看到,受益锂价上涨,该公司业绩弹性开始显现

事实上的确如此,受益于锂价的大幅上涨,业绩暴增的不仅仅只有赣锋锂业一家锂企业。

前不久,雅化集团发布公告称,预计2022年第一季度净利润9亿元至12亿元,同比增长1053.67%至1438.22%增长原因亦与赣锋锂业有异曲同工之妙——均受益于新能源汽车和储能行业的快速发展,锂行业需求不断攀升,锂盐产品价格持续上涨,并且销量增长明显

那么,作为业务链条揽括上中下游的锂资源龙头,赣锋锂业业绩大增的表现将给外界带来什么启示呢。此外,容量型锰酸锂单日上涨6500元/吨,动力型锰酸锂单日上涨5000元/吨,动力型磷酸铁锂单日上涨1000元/吨。

锂需求爆发+锂供应偏紧=锂价狂飙

赣锋锂业业绩步步走高,主要还是归功于锂行业高景气下,供不应求导致锂价上涨这一行业态势。

首先来看需求端,受新能源汽车,储能和消费电子中等应用领域迅速发展之势,锂盐需求最近几年来也呈现爆发的增长态势。

)

一分为三来说,动力电池方面,最近几年来在行业政策的大力推动下,新能源汽车渗透率大幅提升,市场处于高速爆发期由于动力电池的出货量与新能源汽车市场趋势高度相关,因此新能源汽车销量的上行之势也极大地带动了动力电池装机量大增——鑫椤锂电统计,中国 2021年 1—6 月动力电池装机量同比大增,2021年6月动力电池累计产量达 74.7GWh,同比增长 217.5%,装车量累计达52.5GWh,同比增长 200.3%

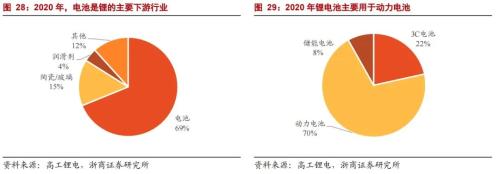

储能电池方面,在低碳经济大势所趋的背景下,风,光发电的天然不稳定性推动储能电池需求提升,叠加高能耗储能通信基站提升高端储能电池需求,储能电池也一跃成为锂电池第二大增长前景领域——据 GGII统计,2012—2020年,全球锂电储能电池占比从1%提升至 8%,其中2020 年中国储能锂电池出货量16GWh,电力储能6.6GWh,占比41%,通信储能 7.4GWh,占比46%。

再来看3C电池方面,伴随着消费电子领域日益成熟,最近几年来我国3C电池需求趋于平稳增长之势根据GGII数据披露,2020 年中国 3C 领域锂电池出货量为46.3GWh,同比增长25%,预计2025年中国3C领域锂电池市场出货量将达到 83GWh,2021—2025 年复合增长率为 12.38%,需求趋于平稳

鉴于上述细分行业的增长之势助攻,锂行业需求无疑也处于高速爆发的状态。

据浙商证券测算,在全球碳中和政策背景下及汽车电动化,智能化大趋势下,考虑到锂在其他行业里的需求以及备货需要,预计2021—2023年锂行业总需求量为54.87 万吨,72.25 万吨,90.67 万吨,三年年化复合增长率达到 39%。

而与高速爆发的需求端不同的是,供应端方面则是处于僧多粥少,供不应求的阶段。

其中,国金证券指出,伴随着国内永兴,李家沟锂矿资源产能逐步释放,海外 Altura 复产,Talison 产能提升,自22—23 年起锂供给将产生小幅度增量,不过仍难以匹配高速增长的需求,锂供应缺口在2022年至2024年预计将分别为2.3万吨,1.5万吨,2.1万吨供不应求的背景下,锂价自然也居高难下,预计 22—23 年均价位于 25—30 万元/吨

此外,浙商证券也指出,当前供给端海内外产能释放有限,锂资源供给短期增量有限,预计到 2025年,全球锂资源供给约为142万吨而需求端受新能源汽车,风电,光伏,5G 基站等新兴行业的兴起以及智能手机,计算机等电子消费领域的稳定放量,带动锂化合物需求增长,预计到 2025 年全球锂资源需求为151万吨供给缺口达到9 万吨,未来锂资源仍处于供不应求的格局,进而促使锂化合物价格继续维持上行之势

结合iFinD数据来看,在上述供需失衡的背景下,以碳酸锂为首的锂产品价格的确显现出强势的上扬之势。

根据消息显示,目前国内电池级碳酸锂平均价已突破50万元/吨,截至3月14日报价为51.20万元/吨,这意味这该价格较2021年底以来上涨逾85%,较2021年初以来上涨近10倍,涨势不可谓不惊人除此之外,其它锂产品价格亦呈现出了不同程度的涨幅

靠什么hold住高增长之势。

前文已经提到,锂行业的高景气促使赣锋锂业业绩不断攀升,那么对于赣锋锂业来说,其将靠什么hold住高增长之势呢。

众所周知,赣锋锂业是从中游锂化合物及金属锂制造起步,目前业务贯穿上游锂资源开发,中游锂盐深加工及金属锂冶炼,下游锂电池制造及退役锂电池综合回收利用产品被广泛应用于电动汽车,储能,3C产品,化学品及制药等领域此外,其还拥有五大类逾 40 种锂化合物及金属锂产品的生产能力,以及卤水提锂,矿石提锂和回收提锂产业化技术

除了上述完善的产业链布局之外,赣锋锂电的锂资源还十分丰富,可以有效保障锂原材料的稳定供应。

据智通财经APP了解,截至目前,该公司在在全球范围内直接或间接拥有15个优质的锂资源,分别位于澳大利亚,阿根廷,墨西哥,爱尔兰,非洲和我国青海,江西等地去,这些锂矿资源共同形成了其稳定,多元化的原材料供应体系,并有效保障了锂原材料的稳定供应当前资源端的核心在于 Mount Marion 矿山和 Cauchari Olaroz 盐湖,23 年及以后的增 量来自于 Sonora 锂黏土及马里 Goulamina 矿山

这也就是说,在当下锂原材料供应偏紧的大背景下,手握优质锂源的赣锋锂业自然也就能率先吃下锂价的上涨利好。

除此之外,面对景气度不断上扬的锂行业,赣锋锂业仍在持续进行产业布局。

日前,赣锋锂业发布公告称,公司与青海省海西州人民政府于最近几天签订《战略框架协议》,约定利用公司在锂产品全产业链的研究,开发,生产与销售等方面的优势,加强对海西州盐湖锂资源的综合开发利用,加大在锂盐湖探采开发,金属锂及其配套产能,锂电池回收再利用,储能电池,储能电站,研发中心及科技平台等项目合作力度,形成盐湖锂资源勘探开发及综合循环利用的产业集群。

而除了积极进行产业布局之外,赣锋锂业的收购计划仍在持续进行中,进而极大的提升资源资源自给率根据消息显示,2021 年,该公司先后要约收购荷兰 SPV,Millennial,Bacanora,SRN,Litio以拓宽公司锂业板块,提升资源自给率同时,中游产能不断加码,目前该公司累计碳酸锂4.3万吨,氢氧化锂 8.1万吨,金属锂产能2000万吨,扩产规划稳步推进,计划于 2025年或之前形成包括矿石提锂,卤水提锂及黏土提锂总计年产不低于 20万吨 LCE 的锂产品供应能力

基于上,可以看到,作为锂源优质的龙头企业,赣锋锂业整体业绩自然也将继续乘风项目扩产和行业景气不断上行。

此外,需要指出的是,赣锋锂业业绩所透露的高成长性也收到诸多券商机构的看好。。

其中,大摩表示,最近几天赣锋锂业公布去年及今年首个两月的盈喜,后者表现令人鼓舞,价格持续上升将支持盈利增长,后续预计价格持续上涨或将支持盈利继续增长基于此,予赣锋锂业增持评级,目标价为199港元截至3月15日收盘,赣锋锂业收盘价为88.15港元,对照大摩的目标价来,赣锋锂业后续的上涨空间还是较为可观的不过鉴于当下大盘动荡的走势,投资者们恐怕还是需要警惕风险,审慎而入

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

编辑:燕梦蝶

推荐内容

最新文章