复星医药定增落地:募资逾44亿高毅基金产品成第三大股东

上海复星医药股份有限公司实现定增。

7月26日晚间,复星医药发布公告称,本次a股非公开发行,实际发行数量为1.07亿股,发行价格为42.00元/股通过发行,募集资金总额为44.84亿元,扣除发行费用后,募集资金净额为44.56亿元

根据公告,在发行对象方面,本次拟增加的对象最终确定为10个其中,上海高益资产管理合伙企业—高益林山1号王源基金无论是数量还是金额都位居第一发行后将成为复星医药第三大股东

对于本次发行,复星医药指出,本次非公开发行完成后,发行人集团总资产和净资产将相应增加,资产负债率下降,财务结构得到优化,有利于提高发行人集团的资本实力和偿债能力,为发行人集团后续发展提供有力保障。

短期内,原料药和仿制药的产能将得到整合,生产效率将显著提高,持续供应客户的能力将得到有效增强从长期来看,创新药物研发的进展将有助于扩大发行人集团未来的产品管道,促进业务结构升级,满足日益增长的精准化和个性化临床治疗需求公告说

截至7月26日收盘,复星医药收于47.42元/股,下跌3.11%。

非公开发行1.07亿股,发行价42.00元/股,净募集资金44.56亿元。

日前,复星医药发布《非公开发行a股股票发行情况报告书》公告显示,复星医药本次实际发行股票数量为1.07亿股,发行价格为42.00元/股

公告显示,复星医药本次发行募集资金总额为44.84亿元扣除发行费用后,募集资金净额为44.56亿元

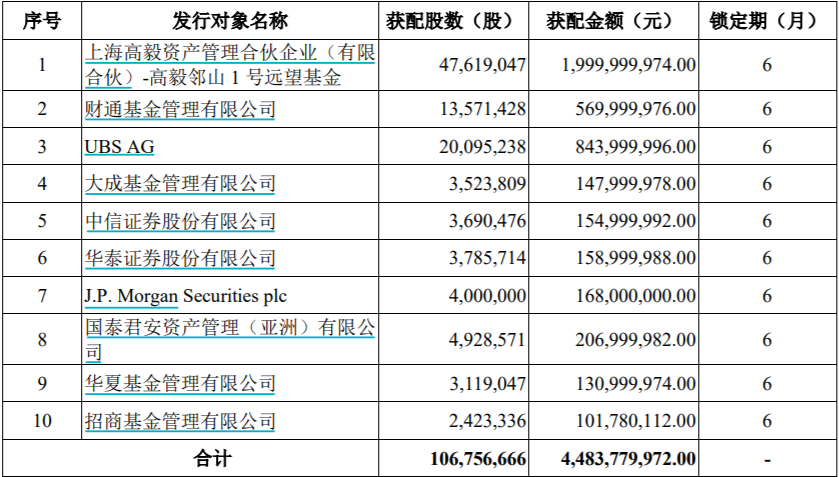

具体来看,在发行对象方面,公告显示,本次发行的发行对象最终确定为10家。

其中,上海高益资产管理合伙企业—高益林山1号王源基金获配4761.9万股,分配金额20亿元,数量和金额均居首位。

童基金管理有限公司和分别获配1,357.14万股和2,009.52万股,获配金额分别为5.7亿元和8.44亿元。

此外,其他7家获配机构均为行业龙头,分别为大成基金管理有限公司,中信证券股份有限公司,华泰证券股份有限公司,摩根大通证券有限公司,国泰君安资产管理有限公司,华夏基金管理有限公司和招商基金管理有限公司。

上海高益资产管理合伙企业—高益林山1号王源基金将成为第三大股东。

股权方面,公告显示,本次非公开发行完成后,上海复星高科股份有限公司和HKSCC提名人有限公司仍是复星医药仅有的两个持股比例超过5%的主要股东但持股比例分别从36.60%和21.51%下降到35.14%和20.65%

同时,本次非公开发行后,上海高义资产管理合伙企业—高义林山1号王源基金将成为复星医药的第三大股东,持股比例为1.78%。

对于本次发行,复星医药表示,本次非公开发行完成后,发行人集团总资产和净资产将相应增加,资产负债率下降,财务结构得到优化,有利于提高发行人集团的资本实力和偿债能力,为发行人集团后续发展提供有力保障。

业务方面,公告指出,本次发行募集资金投资项目围绕发行人集团发展战略布局,与发行人集团主营业务高度相关,包括与创新药物临床应用,许可引进和产品上市相关的制剂项目,原料药和制剂集约化综合基地项目,补充流动资金等。

公告进一步指出,本次非公开发行募集资金投资项目符合国家产业政策和发行人集团未来战略发展规划,有助于发行人集团推进新药研发,产能整合和效率提升,实现医药产业优质高效发展,进一步提升集团盈利能力。

短期内,原料药和仿制药产能整合,生产效率显著提升,持续供应客户的能力有效增强,从长期来看,创新药物研发的进展将有助于扩大发行人集团未来的产品管道,促进业务结构升级,满足日益增长的精准化和个性化临床治疗需求公告说

一季度净利润同比下降45.41%。

业绩方面,2018年以来,复星医药净利润连续三年增长。

2019年至2021年,复星医药营收分别达到285.85亿元,303.07亿元和390.05亿元,同比增幅分别为14.72%,6.02%和28.70%。

净利润方面,复星医药近三年分别实现33.22亿元,36.63亿元,47.35亿元,同比增幅分别为22.66%,10.27%,29.28%。

可是,今年一季度,复星医药净利润达到4.63亿元,同比大幅下滑45.41%。

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

编辑:安远

推荐内容

最新文章